住宅ローンのリスク管理術~資金計画5つのポイント~

2024年08月29日

日銀がマイナス金利政策から転換し、いよいよ金利上昇への懸念が強まっています。先行き不透明な時代、これからマンション購入を検討しているなら、住宅ローン金利の選択をはじめ、適切な資金計画の組み方を知ることが大切。個人相談専門の住宅ローンアドバイザーの淡河範明さんへの取材をもとに、昨今の金利動向から住宅ローンの賢い組み方まで解説します。

住宅ローンの金利動向を読み解く

――「住宅ローン金利は、まだマイナス金利」か、2年後に大幅アップか

今年3月に、日銀がマイナス金利政策を解除して17年ぶりに利上げに踏み切って以来、新聞やテレビなどのメディアでは「住宅ローン、固定金利上昇」といったニュースが頻繁に発信されるようになっています。実際の金利動向は、どうなっているのでしょうか。この記事を作成中の2024年7月時点の状況を見てみましょう。

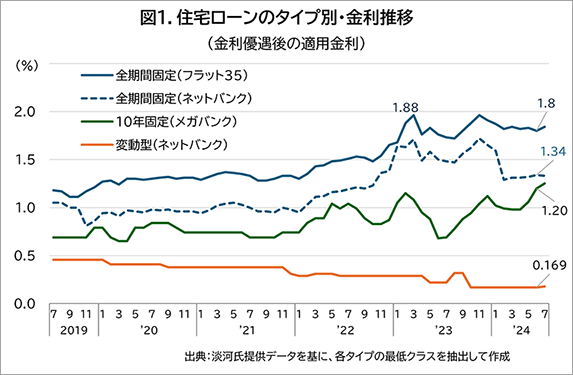

図1は、主な金利タイプごとに、もっとも低水準の金融機関の適用金利の過去5年間の推移を示したグラフです。

固定型は2022年後半から少しずつ上昇する傾向を見せていますが、それほど激しい動きではありません。変動型は、むしろ低下しています。金融機関によって違いますが、全期間固定型は1%台後半、固定期間選択型の10年固定は1%台前半、変動型は0.1~0.5%程度です。少なくとも春以降に金利が急上昇している印象はありません。

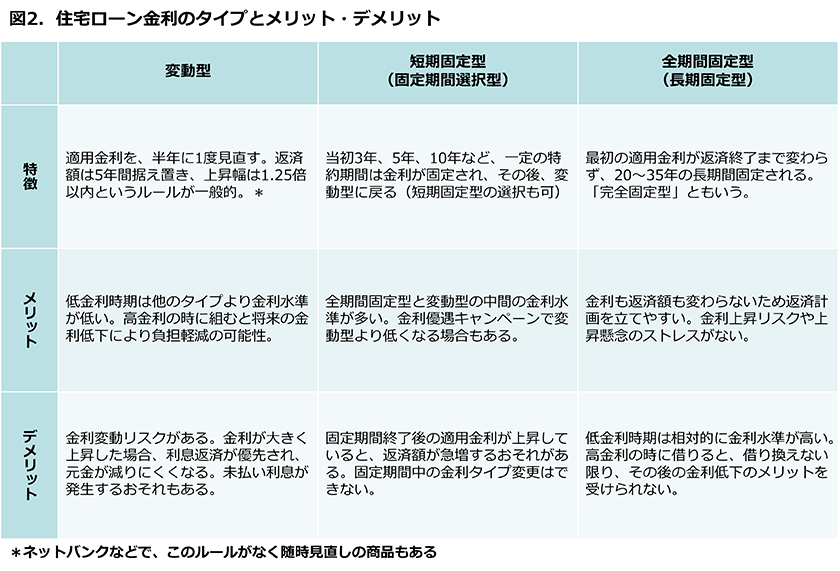

金利タイプの違いについては図2をご覧ください。

「日銀が今年3月に異次元緩和と決別して利上げに踏み切ったのは、大きな転換点でした。住宅ローンなどの貸し出し金利に跳ね返るのに少し時間はかかっていますが、ゼロ金利の時代が大きく変わる足音が聞こえています。物価上昇が続き、預金金利が上昇していることは、金利上昇のサインです。

みずほリサーチ&テクノロジーズは、昨年秋に従来にない大胆なレポート(※)を出しました。物価上昇率2%が景気の回復と共に実現できた場合に、住宅ローンの適用金利は、変動型が現在の0.3%程度から2026年に3~4%に、固定型は1.8%から4.8%になるという見通しです。現実には、さまざまな要因に左右されますが、1つの可能性として意識しておいたほうが良いでしょう」

- ※

- 「『金利のある世界』への日本経済の適応力」〔2023年11月21日〕

今どきの借り方は?

金利タイプは「変動型か固定型か?」

では、こうした状況の中で、住宅ローンを安全に組むにはどうすればいいのでしょうか。初めに過去の住宅ローン利用者がどんな条件で借りていたかを紹介しましょう。

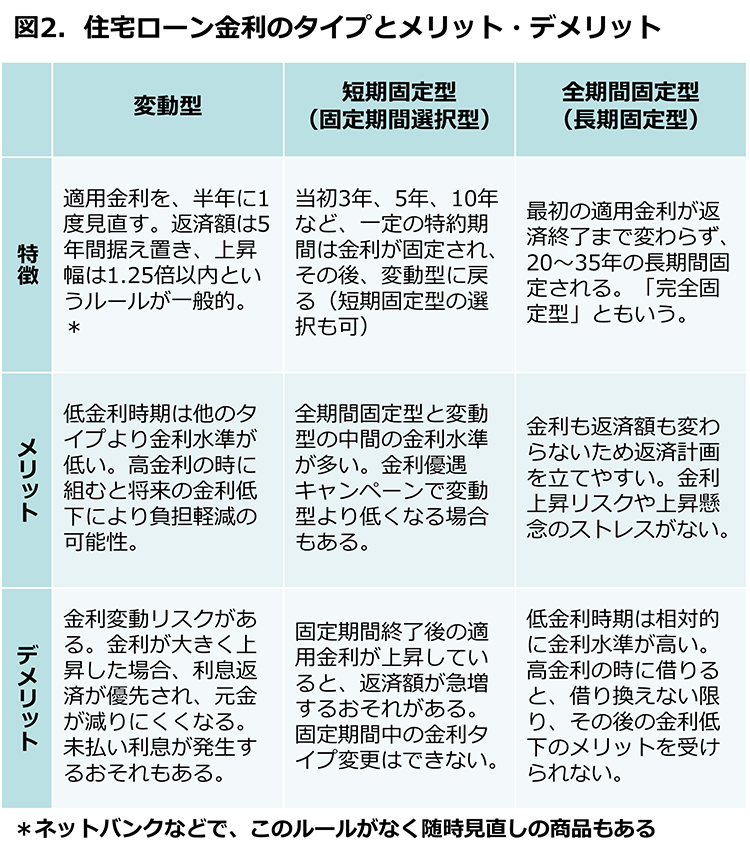

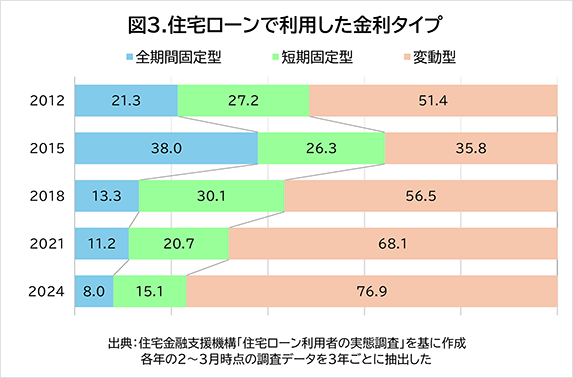

金利タイプでは、図3の通り、現在は変動型が全体の8割近くを占めています。過去の推移を見ると、2015年には変動型より全期間固定型が多い時期もありました。2016年から始まったマイナス金利政策の下で変動型が着実に増えてきたようです。昨年時点で既に「金利が上昇する」と予測している人が半数を超える状態になっていましたが、変動型の割合は減っていません。

現在のように金利の上昇が予測されるとき、ファイナンシャル・プランナーなどの資金計画の専門家は、変動型の選択に警鐘を鳴らし、固定型を推奨するケースが少なくありません。これに対して、淡河さんは、こんなアドバイスしているそうです。

「一概にどの金利タイプが良いとは言えません。現在のような金利動向の場合は、金利上昇のリスクに耐えられる家計かどうかで判断します。住宅ローンを返済しながら一定の貯金をする余裕があるとか、いつでも繰り上げ返済に充てられるまとまった資金が準備できている家計なら、変動型でも問題ないかもしれません。少しでも返済額が増えると厳しい家計の場合には、なるべく固定型を優先したほうが賢明でしょう」

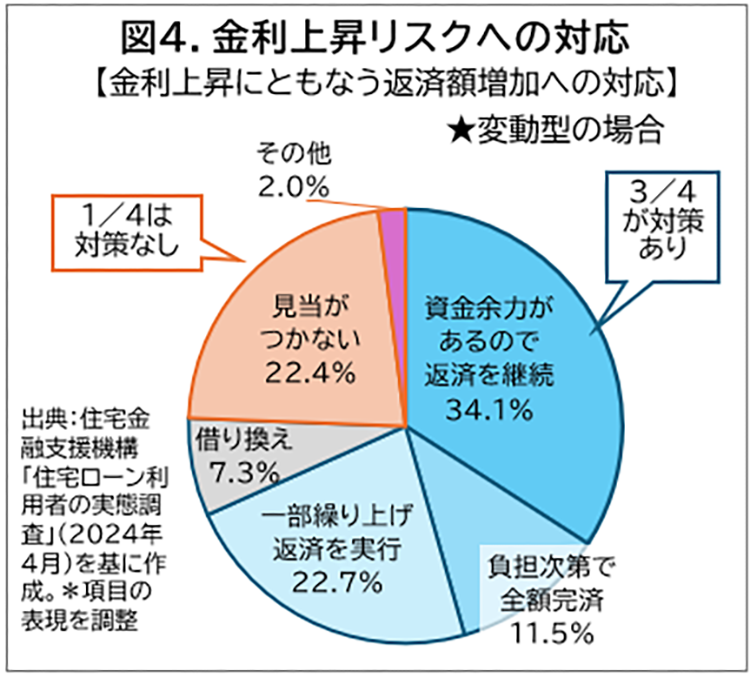

図4は、変動型で組んだ人が金利上昇リスクにどう対応するかを聞いたアンケート結果です。全体の4分の3は何らかの対策を立てています。一方、「どうしていいかわからない」が4分の1というのは懸念される状況でしょう。

「リスクを減らしたいけれど、現状で、固定型は変動型より1%以上金利が高いことに抵抗があるという人は、固定型と変動型をミックスするパターンもあります。リスク許容度に応じて割合を調整しましょう」

新時代の住宅ローン選び、

5つのポイント

このような大きな変化の時代に、どのような姿勢で住宅ローンを選べばいいのでしょうか。淡河さんは、次の5つのポイントが大切だとアドバイスします。

①資金計画ファースト

②老後まで豊かな人生を送れる返済シナリオ

③コスト削減より先に、リスク管理を検討

④金利だけでなく、物価上昇にも備えを

⑤個別のローン商品をチェックして選ぶ

それぞれについて詳しく解説していきましょう。

①資金計画ファースト

しかし、「資金計画を立てるときに陥りやすい失敗は、家計に対して過大な金額の物件を購入してしまうことです。これを最も簡単で、効率的に防げる方法が、物件を見る前に資金計画を立てることです。予算を組まずにモデルルームに行って気に入ってしまうと、物件価格に予算を合わせようと無理をしがちになるので、注意してください」

②老後まで豊かな人生を送れる返済シナリオ

「いくら借りられるか」より「いくら返せるか」が、資金計画のセオリーの1つと言われます。その際に、年収を基準に計算するのが一般的です。しかし、淡河さんは「年収だけで返済能力はわからない」と指摘します。

「例えば、共働き夫婦で世帯年収が1500万円のカップル共働き夫婦が2組いたとしましょう。Aさんは、預貯金が数千万円あり、家賃支払いの他に毎月15万円の貯金をしています。頭金を3000万円、住宅ローンを3000万円借りて6000万円の新築マンションを買うというなら、どのローンを選んでも大きな問題はありません。

片やBさんは、生活が派手で預貯金も乏しいにもかかわらず、全額ローンで億ションを購入したいと相談に来ました。こちらは、ローン選び以前に、購入計画自体から見直す必要があるでしょう。

また、収入が安定しているか変動が激しいか、子どもが何人いるかによっても、どのようなローンの組み方が適しているかの判断が分かれてきます。亡くなるまでのライフプランに合わせた返済シナリオを考えておかないと、複数のお子さんの教育費の支払いが重なるなど、一時的に出費が膨らむような時期に無理が生じて、老後資金が足りなくなるおそれもあります。人生の最後まで豊かに過ごせるように考えましょう」

③コスト削減より先に、リスク管理を検討

「『金利の予測を踏まえて、変動型か固定型か、どちらがいいか』とよく聞かれます。専門家なら答えを持っていると思い、金利負担のコストが低いほうを選びたいからでしょう。

しかし、金利がいつ、どのくらい上がるかは金融のプロでもわかりません。仮に、予測しても外れる可能性があります。明確な未来がわからない状態で決断しなければいけない場合は、コスト削減よりも、リスク管理を優先して考えるべきです。

金利の先行きを予測するのではなく、想定できる困難な状態のシナリオを描き、リスクの度合いとそのリスクに対する家計の抵抗力を把握して、少しでもリスクを減らせるような対策を立てることが大切です。家計のリスク許容度を測るときに大切なのは、フリーキャッシュフロー(生活費とは別に自由に使える余剰資金)とストック(預貯金)のレベルです」

④金利だけでなく、物価上昇にも備えを

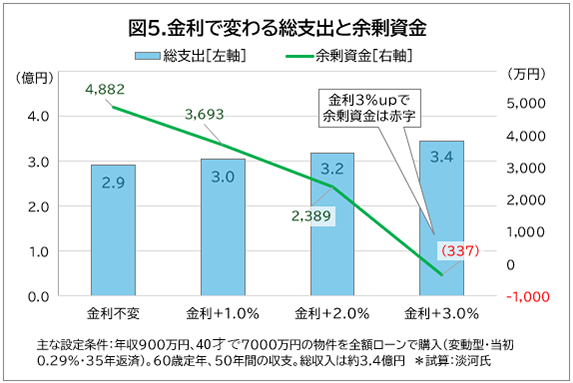

淡河さんは、金利以上に家計への影響が大きいのは物価上昇だと指摘します。7000万円の新築マンションを購入してから亡くなるまでの総支出と余剰資金の動きで検証してみましょう。まず、金利の影響だけを示したのが図5です。

金利が1%上がるごとに、金利負担の影響で総支出は1000万~2000万円増えます。余剰資金は、金利が2%アップしても2000万円以上残り、金利3%アップでマイナスになる形です。

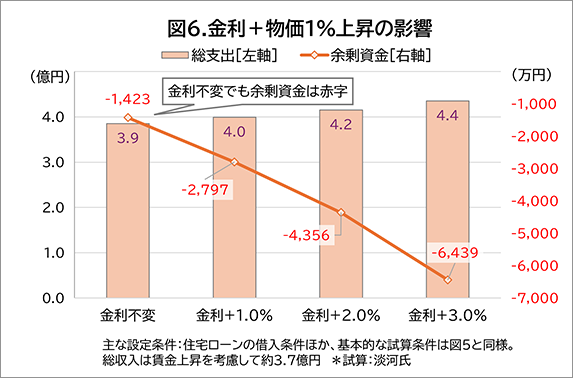

次に、物価上昇の影響を加味したのが図6です。物価が1%上がり続けると、金利が変わらなくても総支出が1億円も増えてしまい、余剰資金は初めから1400万円以上の赤字に転落。物価上昇1%と金利の3%アップが重なると、余剰資金は6000万円を超えるマイナスになってしまいます。

「物価上昇のインパクトは、金利よりはるかに大きいことがわかるでしょう。金利が上がらなくても、物価が上がれば可処分所得が減り、返済負担は増します。これからは金利上昇だけでなく、インフレを意識した資金計画を立てる必要があるのです。不動産はインフレに強い資産ですから、現在のように物価が上昇傾向にある時期は早めに購入することがお勧めですが、資金計画に当たってはリスク管理を忘れないようにしてください」

⑤個別のローン商品をチェックして選ぶ

最終的にどの住宅ローンを借りるかを決める際には、単に金利タイプと金利水準だけで判断しないことが大切です。

「住宅ローンに関わる総支払い額は、金利負担だけでは決まりません。事務手数料やローン保証料、生命保険などの諸費用によって、金利タイプや水準が同じでも数十万円から百万円以上も変わって来るからです。P地方銀行の10年固定がいいか、Qネットバンクの全期間固定がいいか、というように商品を特定して、個別具体的な条件を踏まえた総支払額を比べて選びましょう」

新たな住宅ローン選びのセオリーを参考に、安全な資金計画を立ててマイホーム購入に役立ててください。

<プロフィール>

淡河 範明さん

住宅ローンアドバイザー・ホームローンドクター㈱代表取締役

1990年早稲田大学政治経済学部卒業後、日本興業銀行に入行。2000年に米国系証券会社へ転職。貸し手優位の国内住宅ローン業界に危機感を覚え、06年に住宅ローン・コンサルティング業務専門のホームローンドクター㈱を設立。金融機関のデータを常時500社以上収集・分析し、家計の安全性・キャッシュフローを含むライフプラン全体を視野に入れたアドバイスに定評がある。これまでの相談件数は6,000件を超える。『住宅ローンを賢く借りて無理なく返す32の方法』(エクスナレッジ)など著書多数。ダイヤモンド不動産研究所のWebサイトで連載中。

TEXT:木村元紀

PHOTO:村山雄一